PDF Version (English)

PDF Version (Italian)

April 2024

Dear Shareholder,

We are in a pivotal moment in the history of TIM, a moment where critical business and capital allocation decisions are being made.

We have a very high conviction in the strategic role that TIM plays in Italy and in the value creation opportunity that can be realised for all shareholders through a correct engagement of all stakeholders in a plan that does not exclusively rely on the sale of NetCo to solve the company’s problems.

NetCo stands as TIM’s most valuable asset. Should its sale be the only solution for the company's deleveraging, it must be executed in the appropriate way. However, it's crucial to acknowledge the genuine risk of temporary or indefinite delays in the sale process, as exemplified by the situation with ITA and Lufthansa or by the fact that the EU commission is at the end of its mandate due to the upcoming elections.

Disregarding such a risk would constitute a significant strategic oversight by the current Board of Directors and management team.

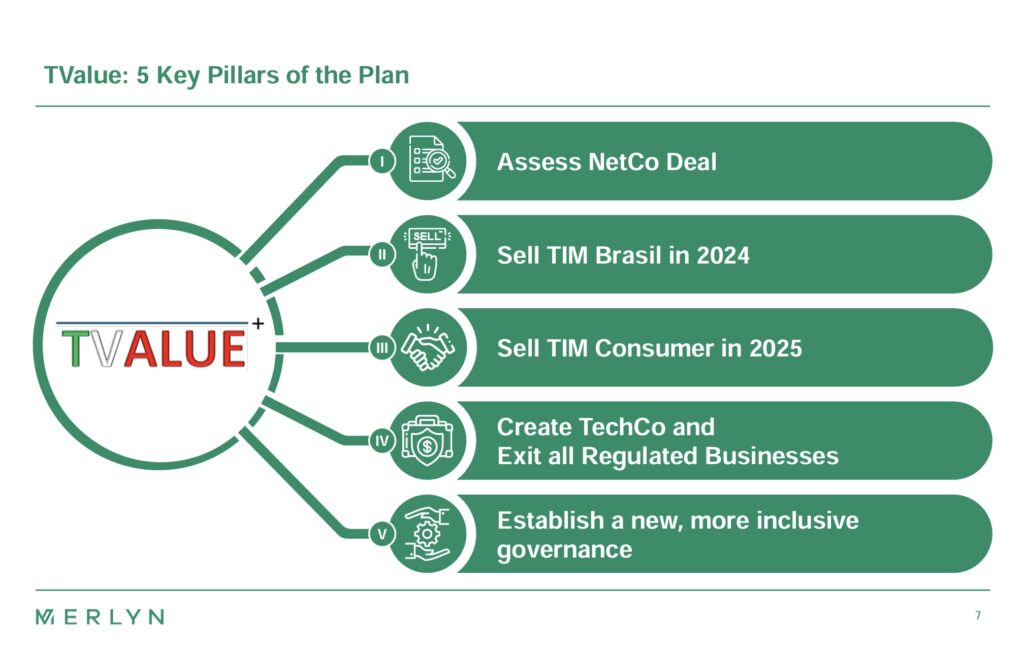

Over the course of the last few months, we worked on an effective and executable business plan for the industrial and financial relaunch of TIM that we named TValue.

TValue addresses any contingent scenario and offers an alternative path for TIM.

TValue evolves around the concept of refocusing the company on what used to be its core mission: being the innovation engine of the Country, while respecting the employees and the suppliers in the interest of all Italians.

On 27 October 2023, we presented a plan to TIM's Board of Directors stating that it could have been the viable alternative to the proposed liquidation of the network. Despite our sincere efforts and the detailed presentation of various solutions, our concerns were quickly dismissed, and the Board pressed ahead with its plan of liquidating the network, without even engaging the shareholders.

The plan put forth by the Board of Directors not only lacks clarity and financial sustainability, but it also carries substantial risks that could potentially lead the company into a state of financial tension, and there exists a significant possibility of necessitating a capital increase in the event of prolonged delays in finalizing the sale of the network

This situation and the absolute lack of any contingency plan can’t continue to be ignored.

The market reaction following the disclosure of the plan figures on 7 March 2024, echoing our apprehensions, has only reinforced our conviction that a new direction is imperative for the long-term health and prosperity of TIM

It is now the duty of us shareholders to express ourselves and decide on the course our company should take, properly evaluating every option available to ensure sufficient and quick deleveraging.

We firmly believe that decisions that significantly impact the future of our company should be taken in the appropriate venue, adhering to the highest standards of corporate governance: the shareholders' meeting.

With this in mind, we have announced the candidacy of a slate of highly qualified professionals, led by Mr. Paolucci as Chairman and Mr. Siragusa as CEO, for the upcoming Board of Directors election to ensure a new course of action in TIM for the benefit of all shareholders and employees.

Our team is committed to executing the TValue plan, which we believe offers a sustainable and strategic path forward for TIM, not just based on the liquidation of the network.

TValue Plan

TValue’s vision is to transform TIM into TechCo, a high growth Tech & Infra business dedicated to Business and Public Administration clients.

TValue refocuses TIM where it has a unique competitive advantage and can become a European leader. This transformation will be executed by immediately divesting from non-core operations such as TIM Brasil already in 2024 and businesses lacking competitive advantages such as TIM Consumer by mid 2025.

The immediate sale of TIM Brasil, already in 2024, will generate the liquidity cushion to start serving the existing debt and execute the transformation plan. Already by summer 2024, we will initiate discussions with potential buyers to accelerate the sale of TIM Consumer and positively execute it as quickly as possible and in any case no later than mid 2025.

The new TIM, reshaped by 2025, will be an Italian company with European ambitions effectively deploying the competencies, knowhow, client relationships of TIM Enterprise along TIM network.

We refer to it as TechCo to clearly highlight the new strategic vision of TIM in opposition to a simple NetCo liquidation.

TechCo will act as a market aggregator, moving to the role of predator rather than the one of potential prey in the value-added telco edge space, AI and related computing revolution, cloud, ICT, cybersecurity and IoT.

TechCo will achieve the right scale and become a European leader in this space, also through fostering and leveraging strong and newly designed connections with the key global powerhouses.

Such transformation will not only create superior value for all shareholders thanks to its cutting-edge added value, higher margins, and higher market multiples, but will also support Italy in meeting its digitalisation targets and boost the entire national economic system.

This plan addresses the strategic needs of the Country and at the same time aims to deliver superior value for shareholders, enhancing free cashflow generation to solve TIM’s debt issue and deleverage its balance sheet avoiding any risk of capital increase and safeguarding the workforce.

We encourage shareholders to take immediate action by selecting the right slate of candidates at the next annual general meeting.

This ensures that any decision made by our company, both presently and in the future, is executed with an inclusive mindset. It is imperative that all potential execution risks are thoroughly assessed to ensure financial stability, provide reassurance to employees and suppliers, and adhere to European competition guidelines:

• Inclusivity is paramount. Execution of this plan requires right governance in TIM’s Board of Directors for the benefit of all shareholders. We are committed, even before the upcoming general meeting, to openly engaging with all major shareholders, Vivendi and CDP, and stakeholders, including KKR, Macquarie and OpenFiber, and any future one that is willing to contribute to the relaunch of TIM in the interests of the company and our Country;

• Industrial and financial soundness is essential. We will meticulously analyse and address any potential scenario with a contingency plan to safeguard against the risk of failing to achieve the much-needed deleveraging;

• Reassurance is key. We will involve employees and trade unions in discussions regarding the impacts of every decision that will be made;

• Competitiveness is crucial. We will address any concern raised by regulators and other operators, ensuring transparency and compliance with industry standards.

TValue did not have access to any non-public information: our plan is exclusively based on an outside-in deep analysis of market dynamics, public data and an extensive due diligence effort supported by consultants, financial, accounting, and legal advisors across TIM's numerous businesses.

This work makes us strongly believe in our assumptions and analysis and leads us to conclude that our plan, with the support of as many shareholders as possible, will generate better value for all stakeholders when compared to the one presented on 7 March by the company.

Upon its execution we are convinced the stock price can significantly increase and it will set the stage for the resumption of dividend payments.

Leadership is key in delivering such a plan. We have presented the market a list of candidates to join the board with unparalleled international and sector expertise, uniquely capable of supporting and helping the future management team to execute the plan while fostering a better and more collaborative governance within TIM’s Board of Directors.

We thank you in advance for the time and consideration you may give to the TValue’s proposal, written in the best interest of all shareholders and we kindly request support during the upcoming general meeting.

Yours sincerely,

5 Aprile 2024

Caro Azionista,

ci troviamo in un momento cruciale della storia di TIM, un momento in cui bisogna prendere delle decisioni importanti riguardo il futuro di TIM .

Siamo fermamente convinti del ruolo strategico di TIM in Italia, della creazione di valore che si può realizzare per tutti gli azionisti attraverso un corretto coinvolgimento di tutti i soci attraverso l’attuazione di un piano che non si basi esclusivamente sulla vendita di NetCo per risolvere i problemi di debito dell'azienda, ma che parli anche di sviluppo e occupazione.

NetCo rappresenta l'asset più prezioso di TIM. Nel caso in cui la sua vendita dovesse essere l'unica soluzione per il deleveraging dell'azienda, è necessario eseguirla nel modo più appropriato. E’ fondamentale riconoscere il rischio reale di ritardi temporanei o indefiniti nel processo di vendita, come esemplificato dalla situazione con ITA e Lufthansa o dal fatto che la Commissione UE prenderà tempo perché è alla fine del suo mandato visto che ci sono le Elezioni Europee il prossimo 8 giugno.

Non considerare tale rischio, rappresenta una significativa svista strategica da parte dell'attuale Consiglio di amministrazione e del management.

Nel corso degli ultimi mesi abbiamo lavorato con convinzione ad un piano industriale efficace e realizzabile per il rilancio industriale e finanziario di TIM: TValue.

TValue affronta qualsiasi scenario incluso le difficoltà di vendere la rete e offre in ogni caso un percorso virtuoso per TIM.

TValue si fonda sulla convinzione che la nostra azienda si possa rifocalizzare su quella che è sempre stata la sua missione originale: essere il motore dell'innovazione del Paese, nel rispetto dei dipendenti e dei fornitori, nell'interesse di tutti gli italiani.

Il 27 ottobre 2023 abbiamo presentato al Consiglio di Amministrazione di TIM un piano che avrebbe potuto rappresentare una valida alternativa alla proposta di liquidazione della rete. Nonostante i nostri sforzi sinceri e la presentazione dettagliata di varie soluzioni, le nostre preoccupazioni sono state rapidamente tralasciate e il Consiglio ha proseguito con il suo piano di liquidazione della rete, senza consultare gli azionisti convocando l’assemblea.

Il piano presentato dal Consiglio di Amministrazione non solo non è chiaro e non sostenibile dal punto di vista finanziario, ma presenta anche rischi concreti che potrebbero portare l'azienda in uno stato di forte tensione finanziaria, con la possibilità di dover ricorrere a un aumento di capitale in caso di ritardi prolungati nel finalizzare la vendita della rete.

Questa situazione e l'assoluta mancanza di un piano di emergenza non possono più essere ignorate.

La reazione del mercato dopo la divulgazione dei dati del piano il 7 marzo 2024, che ha fatto eco alle nostre preoccupazioni, ha solo rafforzato la nostra convinzione che una nuova direzione sia imperativa per garantire la prosperità di TIM nel lungo periodo.

E’ dovere di noi azionisti esprimerci e decidere la strada da seguire per la NOSTRA azienda, valutando adeguatamente tutte le opzioni disponibili per garantire una sufficiente e rapida riduzione della leva finanziaria.

Siamo fermamente convinti che le decisioni che hanno un impatto significativo sul futuro della nostra azienda debbano essere prese nella sede più appropriata, nel rispetto dei più elevati standard di corporate governance: l'assemblea degli azionisti.

In quest'ottica, abbiamo annunciato la candidatura di una lista di professionisti altamente qualificati, guidati dall’Ing. Paolucci, in qualità di Presidente e dall’ Ing. Siragusa in qualità di Amministratore Delegato, per le prossime elezioni del Consiglio di Amministrazione, al fine di eseguire un piano più efficace e virtuoso per TIM a beneficio di tutti gli azionisti e dei dipendenti.

Il nostro team è determinato ad implementare il piano TValue, che riteniamo possa offrire un percorso sostenibile e strategico per TIM, che non si basi solamente sulla liquidazione della rete.

Il Piano TVALUE

La visione di TValue è quella di trasformare TIM in TechCo, un'azienda Tech & Infra ad alta crescita dedicata ai clienti delle imprese e della Pubblica Amministrazione.

TValue rifocalizza TIM dove ha un vantaggio competitivo unico e può diventare un leader europeo. Questa trasformazione sarà finanziata e accelerata attraverso l'immediata dismissione delle attività non-core, come TIM Brasil, già nel 2024, e delle attività prive di vantaggi competitivi, come TIM Consumer, entro la metà del 2025.

La vendita immediata di TIM Brasil, entro il 2024, genererà la liquidità necessaria per iniziare a onorare il debito esistente ed eseguire il piano di trasformazione investendo da subito in TechCo. Già nell'estate del 2024, avvieremo discussioni con potenziali acquirenti per accelerare la vendita di TIM Consumer e realizzarla positivamente il più rapidamente possibile e comunque non oltre la metà del 2025.

La nuova TIM, ridisegnata entro il 2025, sarà un'azienda italiana con ambizioni europee che dispiegherà efficacemente le competenze, il know-how e le relazioni con i clienti di TIM Enterprise lungo la rete TIM.

Ci riferiamo ad essa come TechCo per evidenziare chiaramente la nuova visione strategica di TIM in opposizione ad una semplice liquidazione di NetCo.

TechCo agirà come aggregatore di mercato, passando al ruolo di predatore piuttosto che a quello di potenziale preda nello spazio telco edge a valore aggiunto, nell'AI e nella relativa rivoluzione informatica, nel cloud, nell'ICT, nella cybersecurity e nell'IoT.

TechCo raggiungerà le giuste dimensioni e diventerà un leader europeo in questo spazio, anche attraverso alleanze e collaborazioni con i principali attori tecnologici globali.

Questa trasformazione non solo creerà valore per tutti gli azionisti grazie offerte a valore aggiunto, margini più elevati e multipli di mercato più alti, ma supporterà l'Italia nel raggiungimento degli obiettivi di digitalizzazione e darà impulso all'intero sistema economico nazionale.

Questo piano risponde alle esigenze strategiche del Paese e allo stesso tempo permette di creare valore per gli azionisti, aumentando la generazione di free cashflow per risolvere il problema del debito di TIM, riducendo la leva finanziaria ed evitando qualsiasi rischio di aumento di capitale, andando così a salvaguardare la forza lavoro.

Suggeriamo agli azionisti di agire immediatamente votando la giusta lista di candidati, la nostra, alla prossima assemblea generale annuale.

Questo garantisce che ogni decisione presa dalla nostra azienda, sia oggi che in futuro, verrà eseguita con una mentalità inclusiva. È imperativo che tutti i potenziali rischi legati all’esecuzione del progetto siano valutati a fondo

per garantire la stabilità finanziaria, rassicurare i dipendenti e i fornitori, aderendo alle linee guida europee sulla concorrenza:

- L'Inclusività è centrale. L'esecuzione di questo piano richiede una corretta governance nel Consiglio di Amministrazione di TIM a beneficio di tutti gli azionisti. Ci impegniamo, anche prima della prossima assemblea, a confrontarci apertamente con tutti i principali azionisti, Vivendi e CDP, e stakeholder, tra cui KKR, Macquarie e OpenFiber, e con tutti quelli che vorranno contribuire al rilancio di TIM nell'interesse dell'azienda e del nostro Paese.

- La sostenibilità industriale e finanziaria è essenziale. Analizzeremo meticolosamente e affronteremo ogni potenziale scenario con un piano di azione per ogni circostanza per evitare il rischio di non riuscire a ridurre velocemente eil debito e rilanciare il gruppo.

- La Rassicurazione e il coinvolgimento di tutte le parti è fondamentale. Coinvolgeremo i dipendenti, i sindacati e i fornitori nelle nostre valutazioni e discussioni per affrontare e valutare assieme ‘impatto di ogni decisione che verrà presa.

- Il Rispetto delle regole Europee e il mantenimento della Competizione sono cruciali. Affronteremo ogni preoccupazione sollevata dalle autorità di regolamentazione e dagli altri operatori, garantendo la trasparenza e la conformità agli standard del settore.

TValue non ha avuto accesso ad alcuna informazione non pubblica: il nostro piano si basa esclusivamente su un'analisi approfondita delle dinamiche di mercato, dei dati pubblici e di un'ampia due diligence supportata da consulenti, esperti finanziari, contabili e legali che conoscono il mercato e il settore.

Il gran lavoro fatto ci rende confidenti delle nostre ipotesi e analisi e ci porta a concludere che il nostro piano, con il sostegno del maggior numero possibile di azionisti, genererà più valore e nel tempo più breve per tutti gli azionisti e stakeholder rispetto a quello presentato il 7 marzo dalla società.

Siamo convinti che la quotazione del titolo possa aumentare in modo significativo e che ciò costituirà la base per la ripresa del pagamento dei dividendi.

La leadership è fondamentale per realizzare questo piano. Abbiamo presentato al mercato una lista di candidati che entreranno a far parte del Consiglio di Amministrazione con un'impareggiabile esperienza internazionale e di settore, in grado di supportare e aiutare il futuro management team nell'esecuzione del piano, favorendo al contempo una governance migliore e più collaborativa all'interno del Consiglio di Amministrazione di TIM.

Vi ringraziamo in anticipo per il tempo e la considerazione che vorrete dedicare alla proposta di TValue, scritta nel migliore interesse di tutti gli azionisti, e siamo disponibili a incontri per dettagliare ulteriormente la nostra iniziativa e chiedere il vostro sostegno durante la prossima assemblea generale.

Cordiali saluti,